Eindejaarstips voor ondernemers 2019

Eindejaarstips voor ondernemers 2019 Het einde van 2019 is in zicht en dit is een mooi moment om de fiscale positie van uw onderneming zowel zakelijk maar ook privé onder…

Eindejaarstips voor ondernemers 2019 Het einde van 2019 is in zicht en dit is een mooi moment om de fiscale positie van uw onderneming zowel zakelijk maar ook privé onder…

Je hebt het vast wel eens van iemand gehoord als reactie wanneer je iemand vertelt dat je voor jezelf bent begonnen: “Mooi, dan kan je de auto op de zaak…

Wet arbeidsmarkt in balans (WAB), hoe zit dat? De Wet arbeidsmarkt in balans (WAB) is in aantocht. Deze wet moet vast personeel aantrekkelijker maken. Het ontslagrecht wordt aangepast, de ketenregeling,…

Je boekhouding: zelf doen of uitbesteden? Zelf boekhouden of toch uitbesteden? Dat is de vraag! Je bent namelijk niet in alle gevallen verplicht om een administratiekantoor of accountant in de…

Wat zit er voor B.V.'s in het Prinsjesdag-koffertje? Er is nog een kleine maand te gaan tot Prinsjesdag, de dag dat het kabinet traditioneel de plannen voor komend jaar uit…

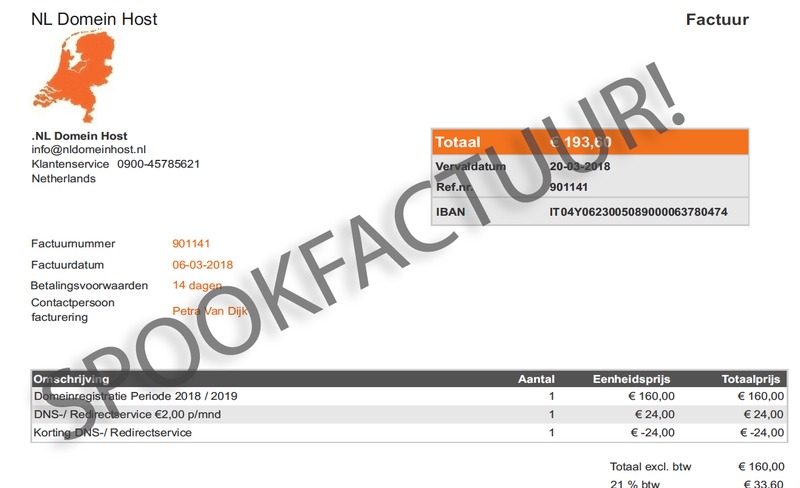

Oplichting: Pas op voor spookfacturen! De meeste ondernemingen zijn er wel eens (bewust of onbewust) mee in aanraking gekomen en hebben wel eens te maken gehad met spookfacturen.Vaak komen oplichters…

Kleine ondernemersregeling verandert per 1 januari 2020 De overheid wil de kleine ondernemersregeling vergemakkelijken. De oude regeling staat in een van onze eerdere blogs vermeld (check de website www.wimax.nl bij…

Veel zelfstandigen zonder personeel (ZZP) lopen het risico om door de fiscus te worden beoordeeld als een medewerker in vaste dienst. Dat klinkt misschien leuk of juist onbelangrijk, maar dat…

Het jaar is weer bijna voorbij, dus hierbij een aantal tips voor rond de jaarwisseling en voor 2019. Er is dit jaar nogal wat gewijzigd in de regelgeving, dus onderstaande…

Dat de lage BTW per 1 januari 2019 verhoogd wordt naar 9% is inmiddels bij iedereen wel bekend. Een aantal diensten gaan binnen afzienbare tijd echter van 21% naar 9%.…

Ter verbetering van onze dienstverlening wordt op deze website van Wimax administratiekantoor gebruik gemaakt van cookies.